GENOVAの株を買った理由②

こんにちは、BAXです。

今日は先週、買い増ししたGENOVA(9341)の買い増し理由を記載していこうと思います。

※あくまで個人的な推測ですので、株を購入する際は自分が納得した上でご購入ください。

尚、GENOVAは昨年4月に購入した際にも記事を書いていますので、以下もご参考にしていただければと思います。

事業概要

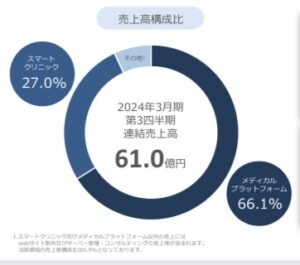

GENOVAは2つの事業(メディカルプラットフォーム事業と、スマートクリニック事業)で収益を確保しています。※その他にサイトの保守運用等も実施していますが規模が小さく、GENOVAとしても力を入れていないため省略します

メディカルプラットホーム事業ではMedical Docという医療系のサイト(医療記事や一般消費者へ病院の紹介するサイト)を運用しています。スマートクリニック事業はNOMOCAという受付自動化システム、機器を販売・保守運用をしています。最近ではメディカルフォース社の電子カルテシステムやpitto社の在庫管理システムなどの販売代理店も担っています。尚、NOMOCAは株式会社新世紀が製造しており、今年からGENOVAはその製品の総代理店となっています。

今季の業績

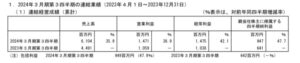

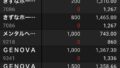

GENOVAの3Q時点での売上、営業利益は以下のようになっています。

期初に発表した予想は以下です。

予想を達成するには4Qで売上を約23.8億円(通期比28%)、営業利益を7.3億円(通期比率33%)が必要となってきます。かなり4Qで頑張らないといけないように見えますが、GENOVAは下期偏重な売上構成となっており、前期も4Qでの売上は通期比31%、営業利益は通期比38%となっていましたので、難しい数値ではないと思います。

直近の株価

以下を直近1年の株価になります。昨年の4QはIPOしてから初めての決算で、4Q発表後は市場予測より高い業績であったためか株価が高騰しました。一方で、そこから右肩下がりで下がり続け、3Q発表後は大きく売られています。

株価の低迷要因①

低迷の要因として、GENOVAがフロー型のビジネススタイルであるため、業績低迷リスクがあり買いが入りにくいという事もあると思いますが、株価低迷の要因の1つとして、その投資家の心理を利用し、かなり売られている&売らされている状況があると思います。以下は株価、信用買いや売りの残高のチャートになります。1Qや3Qのタイミングで大きく売られています。

株価の低迷要因②

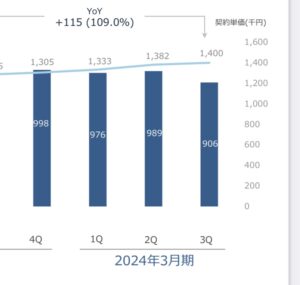

もう1つは要因①にも絡んできますが、2Qで実施したメディカルドックの単価アップが起因していると思います。以下の折れ線グラフはクオーター毎の単価の推移です。2Qで記事の値上げをしたため、2Q、3Qで大きく単価が上がっています。一方で3Qの契約件数は906件と2Qの989件から件数がダウンしています。

売上を見ると、単価アップはあるもののメディカルプラットフォーム事業の売上は13.09億円とQtoQで売上がダウンしています。ダウンの理由ですが、決算発表後に、GENOVAからは営業人員をスマートクリニック(23年7月に販売開始したNOMOCA-AI)に配置したためと発表がありました。数値を見てもスマートクリニック事業の売上は大幅に上がっているため、納得がいく理由です。

一方で、メディカルプラットフォーム事業は利益率が高く4Qでは大きく稼いでもらわないといけない事業ですので、売上ダウンは本当に営業人員再配置だけが理由なのか?単価アップが悪影響しているんじゃないか?という懸念が残ります。

これら2つの要因が株価の低迷を引き起こしているんじゃないかと考えています。(もちろん、市場全体的に大型株が買われているという理由もありますが・・)

買い増しした理由

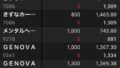

初めに買い増しを考えたのは、1つ目は信用買いよりも売りがかなり多いという状況、2つ目は個人投資家がかなり悲観的になっているんじゃないかという点です。1つ目は既に”株価の低迷要因①”で説明済みですが、2つ目はXのポストやYahoo掲示板の状況を見て判断しています。私は3Q前にGENOVAを売り払ったのですが、それは掲示板の記載が楽観的であり、一方で3Qの発行記事数が少なめであったためです。

上記を前提に、業績が良ければ、株価上昇へかなり爆発力を秘めているんじゃないかと考えています。

業績目標

4Qの業績を考える上でポイントなのが、GENOVAの売上や利益の大半はメディカルプラットフォーム事業に依存しているという事です。

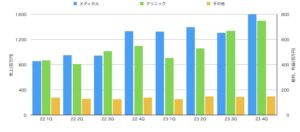

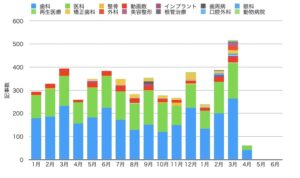

一方で、スマートクリニック事業(※グラフ上ではクリニック)は2Qから販売開始したNOMOCA-AIの売上が好調であり、2Q→3Qで売上が1.3億円増となっています。繁忙期の4Qでも続くと考え、保守的にスマートクリニック事業は3Q→4Qで0.9億円ほど積み上げると予測しています。また、その他の売上はQtoQでは変わらないだろうという予測です。※以下のグラフは事業毎の売上推移です。4Qは推測値です

上記の前提から、予想を達成するにはメディカルプラットフォーム事業は売上16.0億円が必要と考えています。単価から計算すると、有償記事数(動画含む)は1013記事が必要と考えています。

目標達成の可能性について

初めに有償記事(動画含む)についてですが、メディカルドック内の歯科、医科、整骨の3つや、

矯正歯科Docのような特化型のサイトから記事が発行されています。

記事には有償記事と無償記事があり、無償記事はコラムなどがそれにあたります。一方で、有償記事は病院紹介記事がそれにあたります。また病院紹介記事には以下のようにPRがついている有償記事とPRがついていない無償の記事もあります(エリア拡大の先行投資)。

以下は月毎の有償、無償を含む病院紹介記事数の発行状況です。1-3月が4Qにあたりますが、単価アップの影響もなく大幅に伸びています。※4Qの総記事数は1146

上記の記事数はあくまで無償記事も含みますので、記事数を推測します。

3Qではカウント923記事に対して有償記事数は845記事と91.5%が有償記事でした。割合を4Qにあてはめると1048記事と目標をクリアしています。

一方で、メディカルドックは新たな受注があると新規に記事が発行されているようなのですが、特化型サイトでは、先にオススメの医者を掲載し、受注があれば、医師の写真や詳細な情報を載せ記事の上位にし記事を更新しているようです。そのため、特化型サイトの記事数の妥当性には懸念があります。※4月以降は記事カウントプログラムに対策を入れました

その懸念に対しては、特化型サイトを除いた記事数で検討しました。3Qではメディカルドック単体ではカウント861記事に対して実際は845で比率は98%です。4Qの1020記事にあてはめると1001記事になります。目標の1013記事には到達していませんが、誤差かと思います。

考察

記事数の発行状況から、業績予想をクリアできる可能性が高いのではないかと考えています。また、毎日、記事数の状況を見ておりましたが、3月のほぼ全ての土日で記事が新たに発行されており、忙しさ=好調である事を感じることができました(3/31の日曜日も発行されていました)。特化型サイトにおいても、ほとんどの記事が2月、3月で更新が入っており、正しくカウントはできていませんが、受注が好調であったのではないかと考えています。

一方で、NOMOCAの総代理店化や、電子カルテ、在庫管理システムの販売での売上アップや、NOMOCA-AIのさらなる伸びで、上方修正は十分にあり得ると考えています。

上記から、大きな爆発力を秘めている状況で、ポジティブな4Qの業績発表が入ることで、大幅な株価上昇が期待できると考え、購入することにしています。

※あくまで個人的な推測ですので、株を購入する際は自分が納得した上でご購入ください。

コメント