(過去記事)ネオマーケティングの株を買った理由

※20230112に、はてなブログに掲載した内容と同じです

こんにちは、BAXです。

今日は昨年11月初旬に購入したネオマーケティングの購入理由を記載していこうと思います。※中日の根尾選手のファンではありますが、それが理由で購入したわけではありません。

※本記事のデータはネオマーケティングが公開する有価証券報告書、決算説明資料から拝借しています

[:contents]

事業概要

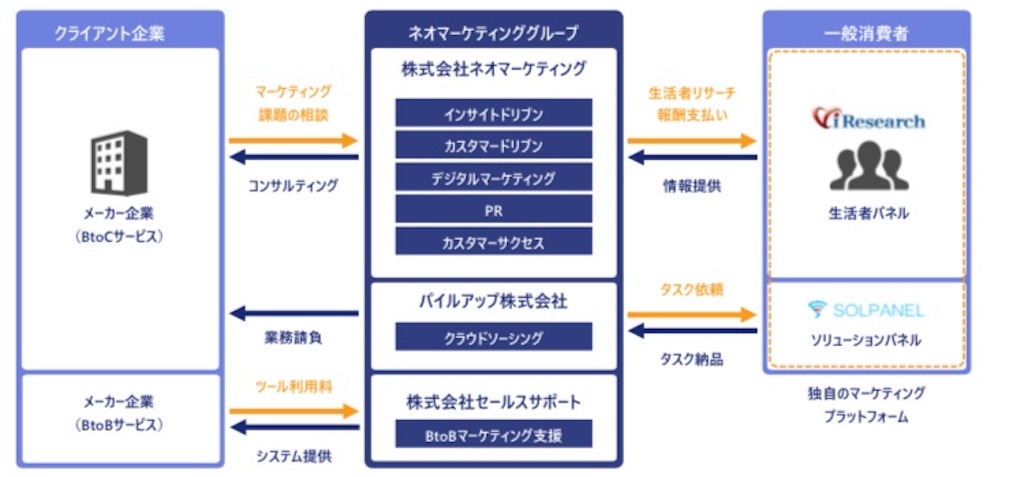

ネオマーケティングの事業内容は、消費者目線を基点としたBtoC企業へのマーケティング支援を柱にしています。顧客にはアサヒビールのアサヒグループ食品や、セブン&アイHLDGS、マホービンの象印などがいます。

企業が消費者に対して、サービスや商品を販売していく上で、どのように販促や販売していくと良いのかコンサルティングし、その対価に企業からお金を頂くという企業です。

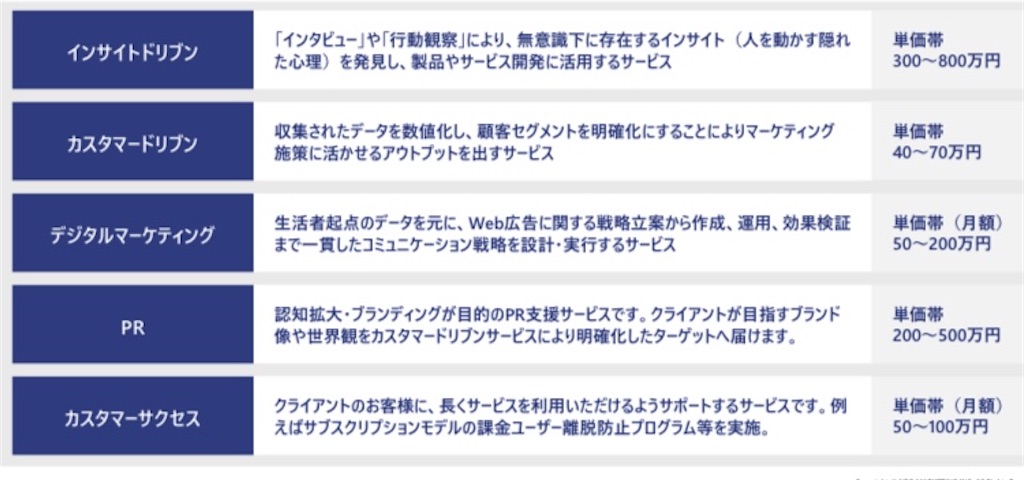

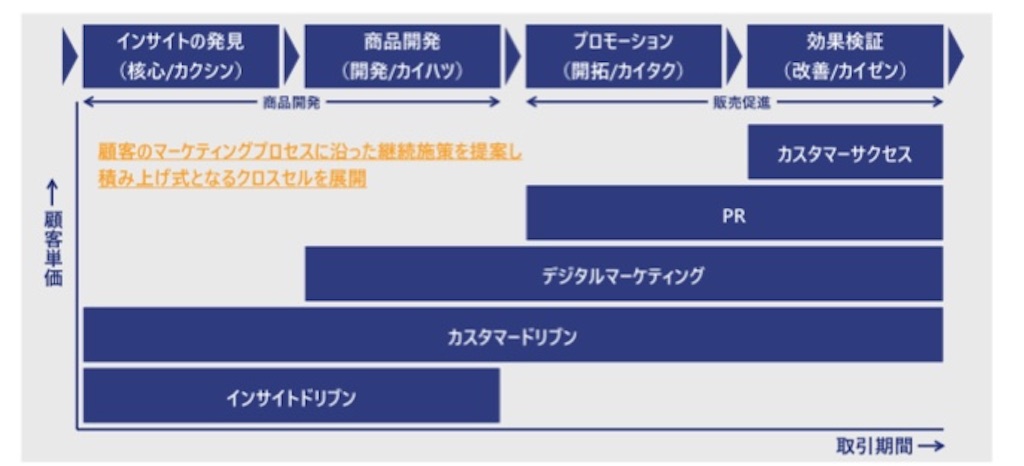

コンサルティングサービスには以下の5つのサービスで構成されています。

インサイトドリブン、カスタマードリブンはエスノグラフィーのような行動観察での新たな価値の創造や、定量的なデータを用いた価値の最大化をサポートするサービスで、事業企画をサポートするサービスです。

デジタルマーケティング、PRサービスは定量的なデータを用いた販促支援で、実際に商品をいかに売っていくかをサポートするサービスだと思います。

最後にカスタマーサクセスは商品を売った後に、顧客が離れて行かないように定着させるサポートするサービスです。

それぞれのサービスにおける売上比率はカスタマードリブンが高めになっておりますが、全体的にバランスが取れた売上となっております。

業績、財務状況

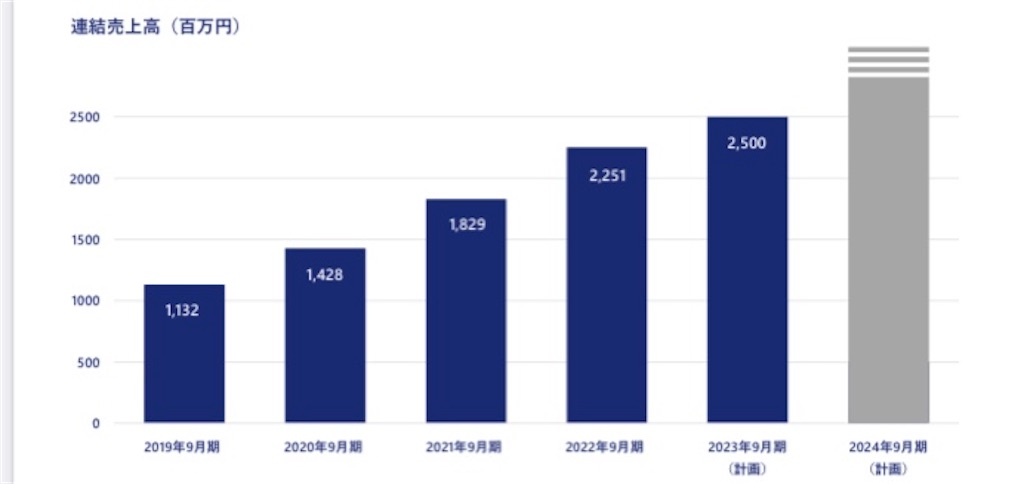

ネオマーケティングは、昨年、販管費の増価により減益とはなりましたが、着実に売上や利益を伸ばしてきています。

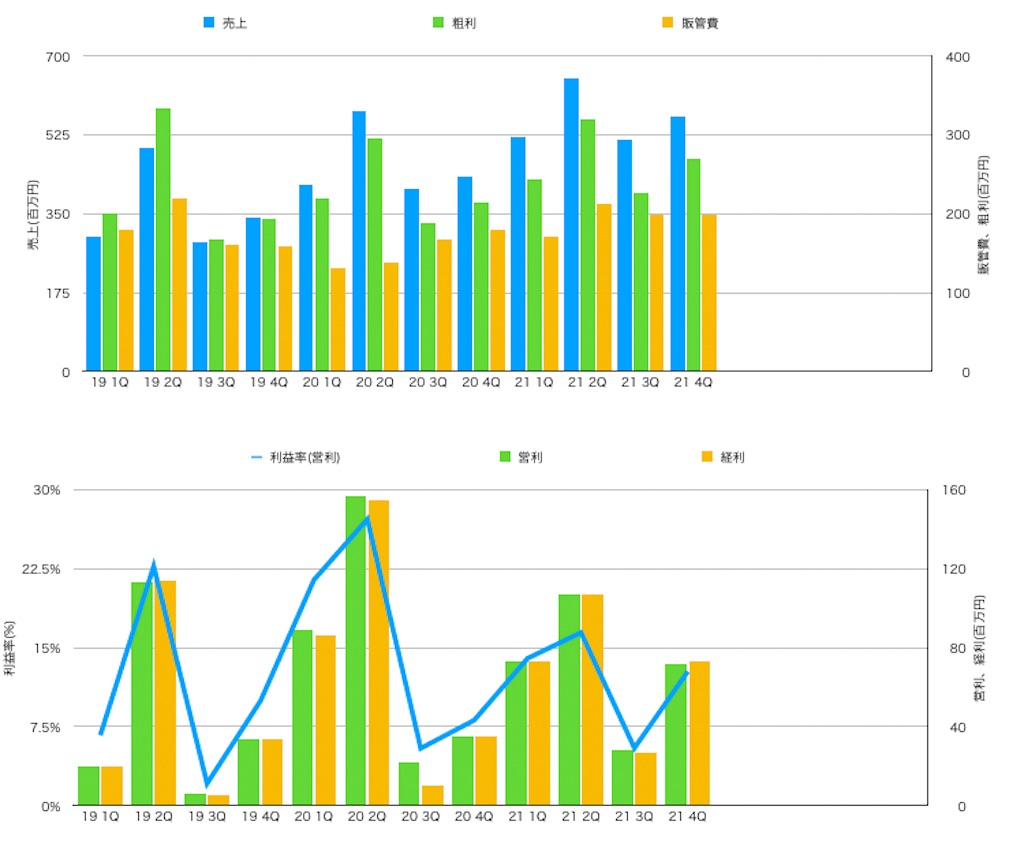

以下は有価証券報告書のデータから作成した四半期毎のデータです。

1枚目の青線は売上、緑線は粗利益、黄色線は販管費です。細かく見ていただくと分かるのですが、かなり季節性があり、2Q(1月〜3月)で売上が伸びる傾向があるようです。

2枚目は青線が利益率(営利)、緑線が営業利益、黄色線が経常利益です。販管費が増加したことにより、利益率が下がっています。要因は事業所の拡大による人件費増や、のれんの償却費による物です。が、3Qで落ち着いているように見えます。

ネオマーケティングの予想ROEは38.3%、予想ROAは14.7%、予想PERは14.5%、時価総額30億円、PSR1.3倍、自己資本比率38%になっております。

※2023年1月12日現在

※購入時はPER10倍くらいだった記憶です。

まとめ

購入したのは昨年の11月初旬で取得単価は934円になっています。

以下の青線のタイミングで数日にかけて購入しました。

購入した理由として、

- 当時はPER10倍程度であり、自己資本比率も低くなかったこと

- 販管費も伸びていたが、売上がQoQで着実に伸びており、YoYでは継続して20%の売上増を計上していたこと

- 販管費の上昇が3Qで頭打ちとなっていたこと

- 顧客数が着実に増えており、事業所も拡大する方針を打ち出していたこと

などから購入に踏み切りました。

また、自分自身が事業企画をしていた際に、ネオマーケティングではないコンサルティング企業と一緒に仕事をする機会があったのですが、ストック型ビジネスではないにしろ、信頼できるコンサルティング会社であれば、常に一定の予算を確保して、事業をサポートしてもらう(≒ストック型)という経験がありました。その経験から、顧客数の伸びや既存顧客の一覧、コロナの影響の少なさから購入するという結論となっています。

コメント